今日,爱丽家居(603221.SH)公布了首次公开发行股票招股说明书。然而还未上市的爱丽家居,却已然营收净利双双下滑。

2019年,爱丽家居营业收入较去年同期下降16.53%,扣除非经常性损益后归属于母公司股东的净利润较去年同期下降28.48%,经营活动产生的现金流量净额较去年同期下降37.15%。爱丽家居表示,2019年业绩下降主要原因是受中美贸易摩擦影响发行人销售产品价格有所下调以及贸易摩擦谈判阶段客户观望情绪导致订单量下降所致。

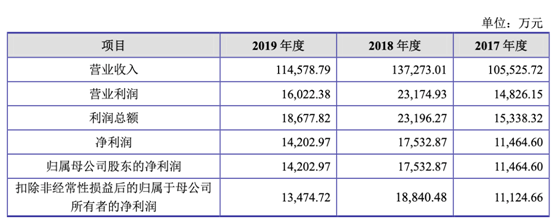

整体来看,近三年,爱丽家居业绩呈现先上升后下降的趋势。招股说明书显示,2017年至2019年,爱丽家居实现营业收入10.55亿元、13.73亿元、11.46亿元;实现归属母公司股东的净利润1.15亿元、1.74亿元、1.42亿元;实现扣除非经常性损益后的归属于母公司所有者的净利润1.11亿元、1.88亿元、1.35亿元;经营活动产生的现金流量净额分别为1.58亿元、3.15亿元、1.98亿元。

此外,2017年至2019年,爱丽家居综合毛利率分别为27.68%、24.94%和23.72%,且逐年下降。

爱丽家居是国内PVC塑料地板生产及出口企业之一,主营业务为PVC塑料地板的研发、生产和销售,具体产品包括悬浮地板、锁扣地板及普通地板等。

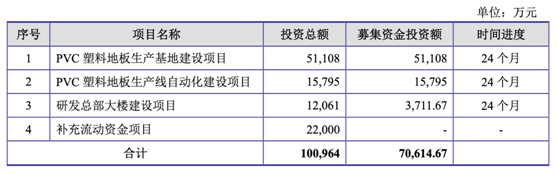

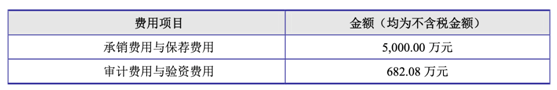

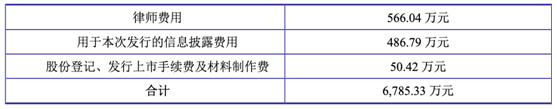

爱丽家居本次拟在上交所主板上市,拟发行数量为6000万股,每股发行价格为12.90元,预计募集资金总额为7.74亿元,扣除预计发行费用6785.33万元后,预计募集资金净额为7.06亿元。

其中,5.11亿元用于PVC塑料地板生产基地建设项目,1.58亿元用于PVC塑料地板生产线自动化建设项目,3711.67万元用于研发总部大楼建设项目。

爱丽家居的发行费用中,支付给保荐机构广发证券的承销及保荐费用为5000.00万元,支付给北京市中伦律师事务所的律师费用为566.04万元,支付给公证天业会计师事务所(特殊普通合伙)的审计及验资费用为682.08万元。

广发证券在爱丽家居的发行保荐书中称,本次发行募集资金投资项目进行了充分的市场调研可行性论证,项目致力于优化产品结构,满足不断增长的市场需求,进一步提高技术水平,项目实施后有利于提高核心竞争力,实现爱丽家居可持续发展,与爱丽家居现有生产经营规模、财务状况和管理能力等相适应。